事業性評価を金融行政の歴史的背景から考えてみよう!!

今回は、事業性評価について紹介したいと思います。

ここ2〜3年、『事業性評価』とか『事業性評価融資』とかいうキワードを聞いたことがあると思いますが、なんとなく言葉が一人歩きしているような感じを受けています。

ですので、『事業性評価』が生まれてきた背景を金融行政の歴史とともに理解してきたいと思います。

『事業性評価』ってどこからはじまった言葉なの、金融庁の突然の方針転換なの、などなど疑問に思っている金融機関の皆様、一般の事業会社の皆様等の参考になれば幸いです。

( ※ 本投稿は、投稿日現在の状況等により記載しています )

目次

事業性評価とは

まずは言葉の定義から。

平成26事務年度 金融モニタリング基本方針(2014年9月11日公表)

金融機関は、財務データや担保・保証に必要以上に依存することなく、借り手企業の事業の内容や成長可能性などを適切に評価し(「事業性評価」)、 融資や助言を行い、企業や産業の成長を支援していくことが求められる。

これは、『日本再興戦略 改訂2014』(2014年6月24日閣議決定)を受けて、金融庁が発表したものです、ここではじめて金融庁は『事業性評価』という言葉を使ったと記憶しています。

ただ、以下でも紹介しますが、『事業性評価』という定義はしていないものの、実質的に同じ意義の言葉は、これ以前から使っていました(多少の違いはありますが)。

翌年の平成27事務年度の金融行政方針では、事業性評価をより具体的に示しています。

金融庁が公表している金融モニタリング基本方針、金融行政方針によると、『事業性評価』とは以下を含む定義と整理できると思います。

- 金融機関は融資にあたり、財務内容の過去実績や担保・保証に過度に依存しない

- 中小企業の事業の内容、強み・弱み、業界の状況等を踏まえて、その将来性を評価する

- 中小企業の将来性の見極めだけでなく、ライフステージ(新興、成長、成熟、成長鈍化、衰退)に応じて評価する(廃業までも含む)

- 地域経済・産業の現状および課題も適切に認識、分析する

金融行政の歴史

2014年から『事業性評価』という言葉が使われはじめているので、はじめて見聞きした者としては、『これまでの資産査定中心の検査からの急な方針転換?これも金融庁長官の方針?』なんて思うかもしれませんが、過去の金融行政をきちんと理解していれば、そんな誤解をすることはありません。

急な方針転換、2014年から『事業性評価』が唐突に出たのではなく、かなり昔(10年以上前)から言われていたものです。

昔から『事業性評価』のような方針は、言葉を変えて言われ続けていましたが、環境変化等により2014年からは『事業性評価』に焦点をあてた方針にしているだけのことです。

このことを、簡単に金融行政の歴史を振り返りながらみていきたいと思います。

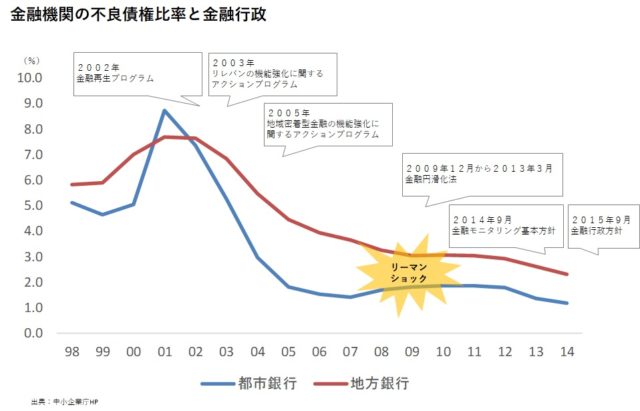

2002年10月の『金融再生プログラム』〜2008年9月リーマンショック前まで

2002年10月に公表された『金融再生プログラム』のもとで、主要行は不良債権比率の半減を目標に、融資先企業の抜本的な事業再生等に注力していきました。

一方で、抜本的な事業再生等に耐える体力のない融資先企業を多く抱える地方銀行においては、『リレーションシップバンキングの機能強化に関するアクションプログラム』(2003年3月)のもとで、『中小企業再生に向けた取り組み』、『健全性確保収益性向上等に向けた取り組み』に注力していきました。

この『中小企業再生に向けた取り組み』の中においては、すでに現在の『事業性評価』の概念が含まれています。

まぁ、そもそも『リレーションシップバンキング』は『事業性評価』と似た概念ですが。

リレーションシップバンキングの機能強化に関するアクションプログラム抜粋(金融庁 2003年3月28日)

Ⅰ 中小企業金融再生に向けた取り組み

4.新しい中小企業金融への取り組み強化

キャッシュフローを重視し、担保・保証(特に第三者保証)に過度に依存しない新たな中小企業金融に向けた取り組みの促進。

(以下省略)

2003年当時から、『事業性評価』の概念は導入されていたのですが、当時はそれよりもまず不良債権処理を優先していました。

『コンサルティング』という言葉も用いられていたため、なんとなく敷居を高く感じていたかもしれません。

このような理由から、当時はそこまで浸透せずに、効果もあまりありませんでした。

2008年9月リーマンショック〜2013年3月金融円滑化法終了まで

不良債権処理にも目処がたちつつあったころに、2008年9月にリーマンショックがおこりました。

同時に、日本の人口が減少に転じ、『人口オーナス』(人口構成の変化が経済にとってマイナスに作用する状態)時代に突入しました。

主にこの2つの要因により、健全性を悪化させずに融資量を増やすには信用力の高い企業に集中するという方向性に金融機関が向かいました。

貸し倒れリスクがない信用保証制度を多用し、融資先企業の事業の中身を見ずに融資をすることが多くなりました。

反対に、保証・担保のない企業には資金が行き渡らなくなり、これらを受けて2009年に『中小企業者等に対する金融の円滑化を図るための臨時措置に関する法律』(金融円滑化法)が制定されました。

この時期においても、リーマンショックという世界規模での経営環境の変化に対応することに手一杯で、『リレバン』の存在が薄くなっていました。

2014年9月金融モニタリング基本方針〜

金融円滑化法の延長等もありましたが、ようやく環境も落ち着き、不良債権処理にも目処がたち、金融庁は満を持して『金融モニタリング基本方針』を公表し、資産査定中心の健全性評価から『事業性評価』へと軸足を移す方針を示しました。

事業性評価は必然的な方針移行

上記の金融行政の歴史を振り返ってみると、2003年当時から、不良債権処理とコンサルティング機能の発揮というリレバンをかかげてはいたものの、途中リーマンショックという不測の事態等もあり不良債権処理に時間がかかってしまい、なかなかコンサルティング機能に本腰をいれることができませんでした。

2013年頃までには不良債権処理にも目処がたち、コンサルティング機能の発揮、事業性評価に軸足を移すことが可能となったのです。

事業性評価は、『方針転換』とか言われていますが、『転換』ではなく単なる『移行』と理解できると思います。

昔から不良債権処理と事業性評価をかかげ、2013年までは軸足を不良債権処理に置き、2014年からは軸足を事業性評価に置いただけのことと理解できると思います。

私の推測…

金融行政の歴史から事業性評価をみると以上となります。

ここからは、私の勝手な推測です(まぁ、上記も私見ですが)。

リレバン、コンサルティング機能、目利き力、事業性評価などなど、今にはじまったことじゃないですよね。

今でこそ、きちんと定義して、方針としてしますが、その昔って、きっと銀行マンは、当然にやっていたことだと思うんですよね。

決算書も紙、ITもなく、金融検査マニュアルなどない時代だと、銀行マンは経営者と会い、事業のことに留まらず深い話しをし、時には酒を飲み、ゴルフをし、公私をともにして、経営者、事業を理解していたと思います。それも参考にして融資をしていたのだと。

それがいつの間にか、金融検査マニュアル、保証・担保に頼ってしまい、経営者とは話もせず(できず)、事業のことももちろん理解しないままに融資するようになってしまった。

経営者と話して、事業を理解する力、対話力、聴く力などなどが落ちている、それを『事業性評価』という名ののもとで元に戻そうとしているだけだと思うんですよね。

これについては、私自身、かなりの数の銀行マンと事業性評価をやってきて感じたことの一つです。長くなるので、今回はこのへんにして、また後日紹介したいと思います。

( 最後までお付き合いいただきありがとうございました!! )